Учитываем импортированный товар. Компания импортирует товар: что должен сделать бухгалтер

Идем в справочник Контрагенты и создаем нового поставщика:

Заполняем наименование поставщика. Поскольку поставщик зарубежный, то для нас важно указать, что он:

- нерезидент

- поставщик

Вся остальная информация в карточке с точки зрения учета импортных операций будет несущественна, поэтому Вы можете заполнять ее на свое усмотрение.

Переходим на закладку Счета и договоры:

Банковский счет иностранного банка мы заполнить в 1С поколения 8.2 не можем. Заполнять банковские реквизиты получателя необходимо будет в Банк-клиенте.

Перейдем к договору. 1С создала договор с поставщиком автоматически. В него следует зайти и поменять при необходимости наименование и валюту договора. Валюту указывайте ту, в которой должны производиться расчеты по договору:

Важно! Валюта банковского счета, с которого выполняется платеж должна совпадать с валютой договора. Иначе платежное поручение в 1С не проведется.

Сейчас часто бывает, что с иностранными поставщиками договора заключаются в рублях. В этом случае, следует указать рубли.

Обычно все достаточно очевидно: оплата выполняется в валюте договора. Покупаем эту валюту на соответствующий валютный счет и с него платим.

Бывают неоднозначные ситуации. Например: у Вас договор в валюте, но с оплатой в рублях по оговоренному курсу. В этом случае договор следует оформлять в условных единицах (выделено бледнее на рисунке) и платить с рублевого счета.

Все - можно оформлять документы.

2. Вводим в 1С аванс иностранному поставщику

Мы с Вами введем частичную предоплату, так как это часто встречающаяся ситуация. Сумма поставки будет 40000 долл, а оплатим мы 20000 долл, т.е. 50% предоплата.

Как я уже говорила, саму платежку оформляем в Банк-Клиенте. Если при оплате иностранному поставщику Вы покупаете валюту, то посмотрите подробное описание, как оформить покупку валюты в 1С . И возвращайтесь.

Но вот, валюта куплена и платеж поставщику прошел по банку - на основании банковской выписки вводим Платежное поручение исходящее (Документы - Управление денежными средствами -Платежное поручение входящее) с видом операции Оплата поставщику:

Обратим внимание на следующие моменты:

. Флажок оплачено рядом с датой поступления на счет должен бытьустановлен,

. Банковский счет и договор контрагента в одной валюте,

. Курс валюты 1С по умолчанию предлагает на дату платежа,

. Ставка НДС - Без НДС,

. Счета учета расчетов и авансов устанавливаются 1С из регистраКонтрагенты организаций (счета учета контрагентов). Если регистр незаполнен, то следует указать вручную. Заполнение регистра описано вотдельной статье.

Проводим документ. Получаем проводки:

Важно! Автоматическое определение аванса, как на картинке произойдет в случае если у Вас в учетной политике программы настроен зачет авансов при проведении документов.

Теперь ждем товар.

3. Поступление импортного товара на склад

Поступление импортного товара отражаем в документе Поступление товаров и услуг.

Регистрируем инвойс нашего поставщика в сумме 40000 долл по договору поставки:

Обращаем внимание на то, что для поступления от иностранного поставщика по ГТД, необходимо вводить ГТД в серию. Смотрим как указать серию для импортного товара при поступлении и зачем.

Ставку НДС следует выбирать Без НДС. Таможенный НДС вводится отдельным документом ГТД по импорту.

На закладке Цены и Валюта можно изменить курс расчетов. По умолчанию 1С поставит курс на дату в шапке Поступления.

Выбираем курс на дату аванса. При изменении курса взаиморасчетов изменится себестоимость на 41 счете и сумма зачета на ВАЛ.60 для расчета курсовых разниц.

Сумма списания аванса в бухгалтерском учете останется прежней. Смотрим проводки:

4. Вводим в 1С оплату остатка долга иностранному поставщику

Теперь нам нужно оплатить остаток задолженности по документу. Вводим второе Платежное поручение входящее на оставшуюся сумму. Удобно вводить платежное поручение на основании Поступления товаров и услуг. Только будьте внимательны - часть реквизитов заполняется не из Поступления, а по умолчанию:

Проводки по платежному поручению закрывают задолженность на 60.21:

Все мы оприходовали и оплатили импортный товар.

Учитесь новому каждый день и меняйте свою жизнь к лучшему!

2017-04-21T11:31:49+00:00Я уже не раз замечал, что когда начинающий бухгалтер в первый раз сталкивается с необходимостью занесения в программу товара по ГТД (таможенная декларация, импорт), то его первая реакция - ступор. Много цифр, в разной валюте, ничего не понятно.

Итак, поехали!

Итак, перед нами 2 листа реальной ГТД (основной и добавочный). Я лишь очистил в них конфиденциальную информацию, которая для учебных целей нам ни к чему.

Можете открыть их на отдельной странице, а лучше распечатайте и положите прямо перед собой.

Учимся читать ГТД

Разбор ГТД будем делать на основании правил его заполнения, которые можно почитать, например, вот .

Наша декларация состоит из 2 листов: основного и добавочного. Такое бывает, когда декларируется ввоз двух и более товаров, ведь на основном листе можно расположить информацию только об одном товаре.

Разбираем основной лист

Шапка основного листа

Обращаем внимание на правый верхний угол основного листа ГТД:

ИМ в графе №1 означает, что перед нами декларация на импорт товаров.

Номер декларации 10702020/060513/0013422 состоит из 3 частей:

- 10702020 - это код таможенного органа.

- 060513 - это дата декларации (6 мая 2013 года).

- 0013422 - это порядковый номер декларации.

В графе №3 мы видим, что перед нами первая (основной лист) форма из двух (основной лист + добавочный лист).

Всего декларируется 3 товара , которые занимают 3 места .

Спускаемся чуть ниже:

Здесь мы видим, что общая таможенная стоимость всех 3 товаров составляет: 505 850 рублей и 58 копеек .

Товар прибыл к нам из республики Корея .

Здесь же указана валюта, в которой производятся расчеты (USD ), а также таможенная стоимость в этой валюте (16 295$ ) по курсу на дату ГТД (6 мая 2013 года). Курс валюты указан здесь же: 31.0433 рубля.

Проверим: 16 295 * 31.0433 = 505 850.58. Получилась таможенная стоимость в рублях.

Товар #1 (экскаватор)

Спускаемся ещё ниже по основному листу влево:

Вот он наш первый товар, который указан на основном листе ГТД. Очевидно, оставшиеся два задекларированы на добавочном листе.

Название товара: "Эксковатор гидравлический ", он занимает 1 место.

Перемещаемся от названия товара вправо:

Номер товара 1 из 3.

Цена экскаватора составляет 15 800 USD , что в пересчете на рубли (по курсу 31.0433) образует таможенную стоимость 490 484 рублей и 14 копеек .

Налоги и сборы с экскаватора

Спускаемся вниз документа:

Таможенный сбор (код 1010) со всех товаров (в качестве основы начисления указана таможенная стоимость в целом по ГТД) составил 2 000 рублей .

Пошлина (код 2010) на экскаватор (основа начисления его таможенная стоимость) составила 5% или 24 524 рубля и 21 копейку .

НДС (код 5010) на экскаватор (основой начисления явилась сумма его таможенной стоимости 490 484.14 и размер пошлины 24 524.21) составил 18% или 92 701 рубль и 50 копеек .

Ещё раз обращаю ваше внимание на то, что пошлину мы начисляем на таможенную стоимость товара, а НДС на (таможенную стоимость + размер пошлины).

Разбираем добавочный лист

Шапка добавочного листа

Переходим ко второму (добавочному) листу декларации.

Обращаем внимание на правый верхний угол добавочного листа:

Номер и вид декларации полностью совпадают с значениями на основном листе.

В графе№3 видим, что перед нами вторая форма (добавочный лист) из 2 (основной и добавочный листы).

Товар #2 (молот)

Спускаемся ниже к товарам, задекларированым на добавочном листе:

Перед нами товар "Молот гидравлический ", который занимает 1 место.

Переходим направо:

Прежде всего видим, что перед нами 2 товар из 3.

Цена молота составляет 345 (USD) , что в пересчете на рубли по курсу (31.0433) составляет 10 709 рублей и 94 копейки (таможенная стоимость).

Товар #3 (запчасти)

Спускаемся ниже:

Второй товар на добавочном листе (третий по ГТД в целом): "Части полноповоротного гидравлического одноковшового эксковатора ".

Переходим вправо:

Перед нами третий товар из 3.

Цена запчастей 150 (USD), что в пересчете на рубли по курсу (31.0433) составляет 4 656 рублей и 50 копеек (таможенная стоимость).

Налоги и сборы с молота и запчастей

Переходим вниз добавочного листа (графа №47, исчисление платежей):

Пошлина (код 2010) на молот (основа начисления его таможенная стоимость 10 709 рублей и 94 копейки) составила 5% или 535 рублей и 50 копеек .

НДС (код 5010) на молот (основа начисления его таможенная стоимость плюс пошлина) составил 18% или 2 024 рубля и 18 копеек .

Переходим вправо:

НДС (код 5010) на запчасти (основа начисления их таможенная стоимость 4 656 рублей и 50 копеек) составил 18% или 838 рублей и 17 копеек .

Подводим итоги

Таможенный сбор составил 2 000 рублей со всех товаров.

Заносим в 1С

Настраиваем функциональность

Прежде всего заходим в раздел "Главное" пункт "Функциональность":

Здесь на закладке "Запасы" должен быть отмечен пункт "Импортные товары":

Заносим поступление товаров

Заходим в раздел "Покупки" пункт "Поступление (акты, накладные)":

Создаём новый документ:

В качестве поставщика сейчас выберем произвольного контрагента для упрощения задачи:

Расчеты с поставщиком ведутся в долларах, поэтому в договоре с мы указали валюту расчётов USD:

А значит и все цены в документе заполняем в долларах. При проведении документа они будут пересчитаны в рубли по курсу на 6 мая 2013 года ( курсы валют за этот период, если ещё не сделали этого):

Обратите внимание, что мы везде указали ставку "Без НДС". Этот налог будет рассчитан и указан нами позже в ГТД.

Теперь проматываем табличную часть вправо и заполняем Номер ГТД и страну происхождения товара. Это можно сделать вручную для каждой строчки или для всех сразу при помощи кнопки "Изменить" над табличной частью.таможню и договор для взаиморасчетов с ней (депозит).

Таможенный сбор составил 2000 рублей, штрафов нет.

Переходим к закладке "Разделы ГТД":

Грузовая таможенная декларация может иметь несколько разделов, в которые группируются товары с одинаковым порядком расчета таможенных платежей.

В нашем случае порядок расчёта таможенных платежей у первых 2 товаров (экскаватор и молот) совпадают - 5% пошлина и 18% НДС.

За третий товар пошлина не указана и мы могли бы вынести его в отдельный раздел.

Но мы поступим немного по-другому.

В начале укажем общий процент пошлины и НДС:

Эти ставки автоматически посчитались для общей таможенной стоимости, а затем пропорционально распределятся по 3 товарам:

Всё верно (см. нашу итоговую табличку по ГТД), за исключением третьего товара. Вручную откорректируем его данные:

В итоге получится вот так:

Проводим документ.

Смотрим проводки

Видим, что таможенный сбор и таможенные пошлины распределились по себестоимости товаров, а входящий НДС ушёл в дебет 19.05.

Шаг 1. Настройки для учета импортных товаров по ГТД

Необходимо произвести настройку функциональности 1С 8.3 через меню: Главная- Настройки – Функциональность:

Перейдем на закладку Запасы и установим флажок Импортные товары . После его установки в 1С 8.3 появится возможность вести учет партий импортных товаров по номерам таможенных деклараций. В документах поступления и реализации будут доступны реквизиты ГТД и страна происхождения:

Для проведения расчетов в валюте на закладке Расчеты установим флажок Расчеты в валюте и у.е.:

Шаг 2. Как оприходовать импортный товар в 1С 8.3 Бухгалтерия

Введем документ Поступление товаров в 1С 8.3 с указанием номера ГТД и страны происхождения:

Движение документа поступления будет таким:

По дебету вспомогательного забалансового счета ГТД отразятся сведения о количестве поступившего импортного товара с указанием страны происхождения и номером таможенной декларации. Оборотно-сальдовая ведомость по этому счету покажет остатки и движение товара в разрезе ГТД.

При реализации импортного товара есть возможность контроля наличия товара, перемещенного по каждой ГТД:

В программе 1С 8.3 Бухгалтерия на интерфейсе Такси для учета импорта из стран-членов таможенного союза внесены изменения в план счетов и появились новые документы. Подробнее об этом смотрите в нашем видео:

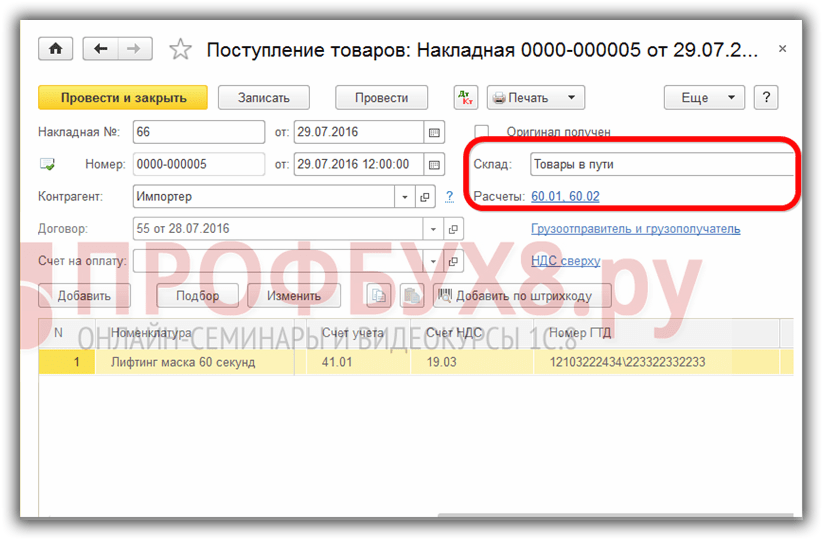

Шаг 3. Как учитывать импортные товары в качестве материальных ценностей, находящихся в пути

Если в период доставки необходимо учитывать импортные товары в качестве материальных ценностей, находящихся в пути, то можно создать дополнительный склад для учета таких товаров как склад Товары в пути:

Аналитика счета 41 может настраиваться по местам хранения:

Для этого в 1С 8.3 необходимо произвести настройки:

Перейдем по ссылке Учет запасов и поставим флажок По складам (местам хранения). Эта настройка в 1С 8.3 дает возможность включить аналитику места хранения и определять как будет вестись учет: только количественный или количественно-суммовой:

При фактическом поступлении товаров для изменения места хранения используем документ :

Заполним документ:

Оборотно-сальдовая ведомость по счету 41 показывает движения на складах:

Шаг 4. Заполнение документа ГТД по импорту в 1С 8.3

Предприятиям, осуществляющим прямые поставки импортного товара, необходимо отразить таможенные пошлины за поступивший товар. Документ ГТД по импорту в 1С 8.3 можно ввести на основании документа поступления:

или из меню Покупки:

Заполним документ ГТД по импорту в 1С 8.3 Бухгалтерия.

На закладке Главное укажем:

- Таможенный орган, которому оплачиваем пошлины и договор, соответственно;

- По какому номеру ГТД пришел товар;

- Сумма таможенного сбора;

- Сумму штрафов, если они есть;

- Поставим флаг Отразить вычет в книге покупок , если нужно отразить его в Книге покупок и автоматически принять НДС к вычету:

На вкладке Разделы ГТД вводим размер пошлины. Так как документ сформирован на основании, то 1С 8.3 уже заполнила определенные поля: таможенная стоимость, количество, документ партии и фактурная стоимость. Введем сумму пошлины или ставку % пошлины, после чего 1С 8.3 распределит суммы автоматически:

Проведем документ. Видим, что таможенные пошлины отнесены на себестоимость товара:

Более подробно изучить особенности оприходования товаров в случае, если в СФ поставщика указана ГТД, проверить регистрацию такого СФ в Книге покупок, изучить программу 1С 8.3 на профессиональном уровне со всеми нюансами налогового и бухгалтерского учета, от правильного ввода документов до формирования всех основных форм отчетности – мы приглашаем на наш . Подробнее о курсе смотрите в нашем видео:

В этой статье мы расскажем об основных действиях, которые совершают бухгалтеры организаций-импортеров. Материал адресован компаниям, применяющим общую систему налогообложения, и закупающим товар для дальнейшей перепродажи у поставщиков из других стран (кроме Беларуси и Казахстана).

Открыть паспорт сделки

Очень часто в обязанности бухгалтера в числе прочего входит оформление паспорта сделки по импортному контракту. Правда, в некоторых компаниях за паспорта сделок отвечают другие службы: менеджеры, специалисты по таможенным операциям и т.д. Но даже и в этом случае бухгалтеры обычно вносят свой вклад — например, собирают бумаги, взаимодействуют с сотрудниками банка.

Что же такое паспорт сделки? Это документы и сведения, которые импортер обязан передать в банк, где открыт валютный счет, и откуда будут перечисляться деньги зарубежному поставщику. По сути, паспорт сделки является инструментом, позволяющим контролировать соблюдение валютного законодательства.

Паспорт сделки открывают не всегда. Он необходим только в ситуации, когда общая сумма контракта превышает в эквиваленте 50 тысяч долларов США по курсу Центробанка на день подписания. Об этом говорится в пункте 3.2 Инструкции Банка России от 15.06.04 № 117-И и в пункте 1.2 Положения Банка России от 01.06.04 № 258-П.

Чтобы оформить паспорт сделки, нужно заполнить специальный бланк. В нем есть поля для всевозможных данных: реквизитов иностранного контрагента, даты, номера и суммы контракта, валюты и пр.

Кроме того, необходимо собрать пакет документов. В него войдет контракт, разрешение органа валютного контроля (если оно требуется) и другие. Передать их можно как в бумажном, так и в электронном виде.

Получив заполненный бланк и документы, сотрудники банка должны открыть паспорт сделки. Добавим, что за нарушение правил оформления паспортов сделок для импортеров предусмотрен штраф: для должностных лиц от 4 тыс. до 5 тыс. руб., а для юридических лиц — от 40 тыс. до 50 тыс. руб. (ч. 6 ст. 15.25 КоАП РФ).

Определить дату перехода права собственности на товар

Чтобы правильно отразить импортную сделку в бухгалтерском и налоговом учете, нужно точно знать, в какой момент к импортеру перешло право собственности на товар.

Многие допускают ошибку, полагая, что право собственности переходит одновременно с рисками и обязанностью нести расходы. На самом деле покупатель может принять риски и затраты в один день, а право собственности на импортную продукцию к нему перейдет в другой.

О моменте перехода рисков можно судить по термину, используемому в соответствии с Международными правилами толкования торговых терминов «Инкотермс». Так, если в контракте применяется аббревиатура FOB, это означает, что покупатель принимает все риски утраты или повреждения, как только продавец погрузит товар на борт судна в оговоренном порту. Термин CIP означает, что риски переходят к покупателю в пункте назначения, обозначенном в контракте и т.д.

Что касается права собственности, то момент его перехода может быть прописан отдельным пунктом контракта (к примеру, по дате выпуска в свободное обращение согласно отметке на ГТД). Но иногда подобное упоминание отсутствует. В этом случае все зависит от того, законами какой страны по условиям сделки руководствуются продавец и импортер.

Если это российское законодательство, то нужно применять положения Гражданского кодекса. В нем говорится, что в зависимости от особенностей договора право собственности переходит в момент вручения товара покупателю, перевозчику или отделению связи (ст. 458 ГК РФ). А при передаче через третье лицо — в момент получения коносамента или другого товаросопроводительного документа (п. 3 ст. 224 ГК РФ).

Если это законодательство страны поставщика, то бухгалтеру придется разбираться в тонкостях зарубежных правовых актов. Такой вариант является самым рискованным, и на практике импортеры стараются по возможности его избегать.

Учитываем таможенные платежи

Величину таможенных пошлин и сборов рассчитывают сотрудники таможни. Перечислить эти платежи нужно в процессе таможенного оформления.

Пошлины начисляются как процент от таможенной стоимости товара. Импортер должен учесть пошлины в налоговом и бухгалтерском учете в рублевом эквиваленте по курсу на день уплаты.

Таможенные сборы представляют собой фиксированную сумму в рублях.

В бухгалтерском учете и пошлины, и сборы необходимо включить в стоимость товара. Это прямо следует из пункта 6 ПБУ 5/01 «Учет материально-производственных запасов».

В налоговом учете таможенные платежи можно учесть одним из двух способов: либо отнести на текущие расходы (подп. 1 п. 1 ст. 264 НК РФ), либо включить в стоимость товара (п. 2 ст. 254 НК РФ). Налогоплательщик вправе выбрать любой из двух вариантов, и закрепить его в учетной политике.

Обратите внимание: если в налоговом учете организация списывает таможенные платежи в расходы, то в бухучете придется отразить отложенное налоговое обязательство (ОНО).

Пример 1

Компания приобрела импортный товар. Величина таможенной пошлины составила 2 800 долларов США, сумма таможенного сбора — 2 000 руб. Таможенные платежи перечислены 18 октября 2011 года (курс 30,737 руб. за доллар). Бухгалтер сделал проводки:

- 86 064 руб. (2 800 дол. х 30,737 руб./дол.) — перечислены таможенные платежи;

ДЕБЕТ 76 субсчет «Взаиморасчеты с таможней» КРЕДИТ 51

- 2 000 руб. — перечислены таможенные сборы;

ДЕБЕТ 41 КРЕДИТ 76 субсчет «Взаиморасчеты с таможней»

- 88 064 руб. (86 064 + 2 000) — таможенные платежи включены в стоимость товараВ учетной политике компании закреплено, что для целей налогообложения таможенные пошлины и сборы включаются в текущие расходы. В связи с этим появилась проводка:

ДЕБЕТ 68 КРЕДИТ 77

- 17 613 руб. (88 064 руб. х 20 %) — отражено отложенное налоговое обязательство.

Отразить стоимость доставки и хранения

В бухгалтерском учете услуги по транспортировке и хранению импортного товара следует включить в стоимость (п. 6 ПБУ 5/01). В налоговом учете у организации есть право выбора: можно списать на текущие затраты, а можно — на стоимость импортированной продукции.

Если способ учета, выбранный компанией для целей налогового учета, отличается от способа, применяемого в бухучете, необходимо показать отложенное налоговое обязательство.

Учитываем НДС

Налог на добавленную стоимость по импортной поставке также рассчитывают таможенники. Заплатить нужно в процессе таможенного оформления.

В дальнейшем «импортный» НДС можно принять к вычету. Для этого нужно выполнение следующих условий: товар поставлен на учет (п. 1 ст. 172 НК РФ) и предназначен для операций, облагаемых налогом на добавленную стоимость (подп. 1 п. 2 ст. 171 НК РФ).

Пример 2

Организация импортирует продукцию зарубежного завода-изготовителя для дальнейшей продажи на российском рынке. Сумма НДС, перечисленного на таможне, равна 70 000 руб. После уплаты налога бухгалтер сделал проводки:

ДЕБЕТ 76 субсчет «Взаиморасчеты с таможней» КРЕДИТ 51

- 70 000 руб. — перечислен НДС на таможне;

ДЕБЕТ 19 КРЕДИТ 76 «Взаиморасчеты с таможней»

- 70 000 руб. — отражен НДС, уплаченный на таможне.После того, как товар поставлен на учет и отражен по дебету счета 41, бухгалтер принял к вычету «импортный» НДС и сделал проводку:

ДЕБЕТ 68 КРЕДИТ 19

- 70 000 руб. — принят к вычету НДС, уплаченный на таможне.

Отражаем стоимость товара и курсовые разницы

Курс, по которому импортер должен учесть зарубежный товар, зависит от момента перечисления денег иностранному поставщику.

Если импортер расплатился авансом, то стоимость товара нужно отражать в учете по курсу, действующему на дату оплаты. Позже, когда право собственности перейдет к импортеру, пересчитывать стоимость не нужно. Данное правило действует как для бухгалтерского учета (п. 9 ПБУ 3/2006), так и для налогового (п. 10 ст. 272 НК РФ).

Если импортер перечислил деньги после того, как получил право собственности на товар, стоимость отражается в учете по курсу на дату перехода права собственности, и в момент оплаты не корректируется. Это справедливо и для бухгалтерского учета (пп. 3 и 6 ПБУ 3/2006), и для налогового (п. 10 ст. 272 НК РФ). На день оплаты и в БУ и в НУ необходимо показать .

Бывает, что одна часть платы за товар переведена авансом, а вторая — после перехода права собственности. В этом случае стоимость также формируется двумя частями: первая часть — по курсу на день предоплаты, вторая часть — по курсу на день перехода права собственности. Причем, по второй части нужно показать курсовую разницу.

Пример 3

По контракту с иностранным поставщиком компания закупила товар на сумму 150 000 евро*. 8 октября 2011 года импортер перечислил предоплату в сумме 100 000 евро (курс 43,2614 руб. за евро). Бухгалтер сделал проводку:

ДЕБЕТ 60 субсчет «Авансы выданные» КРЕДИТ 52

- 4 326 140 руб. (100 000 евро х 43,2614) — перечислена предоплата13 октября 2011 года к импортеру перешло право собственности на товар (курс 42,8785 руб. за евро). В бухучете появились проводки:

ДЕБЕТ 41 КРЕДИТ 60 субсчет «Основные расчеты»

- 6 470 065 руб. (4 326 140 руб. + (50 000 евро х 42,8785 руб./евро)) — отражена закупочная стоимость товара;

ДЕБЕТ 60 субсчет «Основные расчеты» КРЕДИТ 60 субсчет «Авансы выданные»

- 4 326 140 руб. — зачтена предоплата21 октября 2011 года импортер окончательно рассчитался с поставщиком, перечислив ему оставшиеся 50 000 евро (курс 42,9858 руб. за евро). Бухгалтер создал проводки:

ДЕБЕТ 60 субсчет «Основные расчеты» КРЕДИТ 52

- 2 149 290 руб. (50 000 евро х 42,9858) — перечислены деньги в счет оплаты товара;

ДЕБЕТ 91 КРЕДИТ 60 субсчет «Основные расчеты»

- 5 365 руб. (50 000 евро х (42,9858 - 42,8785) — показаны расходы, возникшие из-за уменьшения курса евро.В налоговом учете стоимость товара составила 6 470 065 руб. В октябре 2011 года бухгалтер включил во внереализационные расходы в сумме 5 365 руб.

* Для простоты мы не учитываем в данном примере таможенные платежи и стоимость доставки и хранения.

Александр МАТИТАШВИЛИ

Ведущий консультант Департамента аудиторских услуг

ЗАО "БДО Юникон"

Развитие внешнеторговых связей России, интеграция в мировую экономику и либерализация законодательства в области государственного регулирования внешнеторговой деятельности позволили многим фирмам участвовать в международном экономическом сотрудничестве. Бухгалтерам таких фирм приходится решать не только вопросы бухгалтерского учёта внешнеторговых операций, но и вопросы, связанные с таможенным оформлением импортных товаров.

Как формируется стоимость импортного товара в бухгалтерском и налоговом учете? Какое влияние оказывают на формирование стоимости товаров условия внешнеторгового контракта? Какова роль торговых терминов ИНКОТЕРМС в бухгалтерском учёте товаров, закупаемых по импорту?

Чтобы правильно ориентироваться в ситуациях, связанных с приобретением и реализацией импортных товаров, необходимо знать ответы на эти и другие актуальные вопросы внешнеторговой деятельности.

Формирование стоимости в бухгалтерском учете

Товары являются частью материально-производственных запасов (МПЗ), приобретенных или полученных от других юридических или физических лиц и предназначенных для продажи (п. 2 ПБУ 5/01 «Учет материально-производственных запасов»; утв. приказом Минфина России от 09.06.01 № 44н).

Импортом товаров называется их ввоз на таможенную территорию России из-за границы без обязательства об обратном вывозе. Такое определение дано в статье 2 Федерального закона от 13.10.95 № 157-ФЗ «О государственном регулировании внешнеторговой деятельности». Аналогичное определение понятия «импорт товаров» содержится и в новом Федеральном законе от 08.12.03 № 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности», который вступит в силу 18 мая 2004 года (по истечении шести месяцев со дня официального опубликования).

Как правило, во внешнеторговых контрактах стоимость товаров указывается в иностранной валюте. Поэтому для целей бухгалтерского учета стоимость товаров, выраженная в иностранной валюте, пересчитывается в рубли по курсу Банка России на дату совершения операции в иностранной валюте.

Датой совершения операции, связанной с импортом товара, является дата перехода права собственности на него от продавца к покупателю (импортеру). Перечень дат совершения отдельных операций в иностранной валюте приведен в приложении к ПБУ 3/2000 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (утв. приказом Минфина России от 10.01.2000 № 2н).

На основании ПБУ 3/2000 импортер в момент перехода к нему права собственности на товар ставит его к себе на учет. По общему правилу право собственности у приобретателя вещи возникает с момента ее передачи. К передаче вещи приравнивается передача коносамента или иного товарораспорядительного документа на нее.

Коносамент – это международный транспортный документ, используемый для оформления перевозки товаров морским транспортом (п. 7 ст. 1 К онвенции ООН о морской перевозке грузов).

По сложившейся международной практике момент перехода права собственности на товар связывают с переходом рисков случайной гибели или повреждения товара от продавца к покупателю. Поэтому если момент перехода права собственности на приобретаемые товары во внешнеторговом контракте не указан, то таким моментом считается момент перехода рисков на покупателя, который можно определить с помощью положений ИНКОТЕРМС.

ИНКОТЕРМС – это международные правила толкования торговых терминов. В этих правилах сформулированы базисные условия поставок, в том числе определяющие момент перехода с продавца на покупателя риска случайной гибели товара.

Согласно ИНКОТЕРМС, все термины, определяющие базисные условия поставок разделены на четыре группы таким образом, что каждая последующая, в общем случае, предусматривает уменьшение обязанностей покупателя - импортера.

Первая группа Е представлена одним термином – EXW (с завода) , согласно которому покупатель приобретает товар со склада продавца. Таможенную очистку товара как в стране продавца, так и в своей стране берет на себя покупатель. Он же заключает договор перевозки и страхует груз.

Согласно терминам второй группы F – FCA , FAS , FOB , – продавец выполняет свою обязанность путем передачи товара перевозчику, указанному покупателем. Покупатель не берет на себя таможенную очистку товара в стране продавца (за исключением FAS). Российский покупатель извещает иностранного продавца, кому должен быть передан товар для транспортировки. Покупатель заключает договор перевозки, он же может застраховать груз. Таможенную очистку при ввозе импортного товара на территорию РФ осуществляет покупатель.

Термины третьей группы C – CFR , CIF , CPT , CIP – обозначают, что продавец оплачивает перевозку товаров до пункта назначения, но не принимает на себя риск случайной гибели товаров во время их нахождения в пути. Покупатель страхует груз (за исключением CIF , CIP). Также покупатель осуществляет таможенную очистку товара при ввозе его на территорию РФ.

Четвертая группа D представлена терминами DAF , DES , DEQ , DDU , DDP , согласно которым продавец отвечает за прибытие товаров в согласованный пункт или порт назначения. Продавец несет риск случайной гибели товаров в пути и оплачивает все расходы по их доставке в оговоренный сторонами пункт. Что касается покупателя, то он берет на себя лишь таможенную очистку товара при его ввозе на таможенную территорию РФ (за исключением использования условий поставки DEQ , DDP).

Стоимостью товаров, приобретенных за плату, признается сумма фактических затрат организации на их приобретение . В эти затраты не включаются НДС и иные возмещаемые налоги (кроме случаев, предусмотренных налоговым законодательством, когда они включаются в первоначальную стоимость товаров).

Согласно пункту 6 ПБУ 5/01, в первоначальную стоимость товаров включаются:

суммы, уплачиваемые в соответствии с контрактом продавцу;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением товаров;

вознаграждение посреднической организации, через которую приобретается товар;

вознаграждение банку за покупку иностранной валюты для оплаты импортируемого товара;

невозмещаемые налоги, уплачиваемые в связи с приобретением товаров;

общехозяйственные и иные аналогичные расходы, если они непосредственно связаны с приобретением товаров, например расходы на командировки по приобретению товаров;

иные затраты, непосредственно связанные с приобретением товаров, в частности расходы по страхованию, а также начисленные до принятия товаров к бухгалтерскому учету проценты по заемным средствам, если эти средства привлечены для приобретения этих товаров.

Пунктом 6 ПБУ 5/01 также определено, что фактические затраты на приобретение товаров определяются (уменьшаются или увеличиваются) с учетом суммовых разниц. Суммовые разницы возникают, если оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах). Таким образом, в формировании первоначальной стоимости товаров участвуют суммовые разницы, возникшие до момента принятия товаров к учету.

В организациях, осуществляющих торговую деятельность, транспортные расходы по доставке товаров могут быть учтены на счете 44 «Расходы на продажу». Об этом сказано в инструкции по применению Плана счетов.

Таким образом, торговой организации в своей учетной политике необходимо выбрать порядок формирования покупной стоимости товаров: либо учитывать затраты по доставке товаров в стоимости приобретения товаров, либо включать эти расходы в состав расходов на продажу.

В бухгалтерском учете импортера товары учитываются на счете 41 «Товары». При этом, как определено инструкцией по применению Плана счетов, поступление товаров может быть отражено как с использованием счета 15 «Заготовление и приобретение материальных ценностей», так и без использования этого счета.

При признании в бухгалтерском учете выручки от продажи товаров их стоимость списывается со счета 41 в дебет счета 90 «Продажи» субсчет 2 «Себестоимость продаж». Выручка от продажи импортных товаров отражается по дебету счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции с кредитом счета 90 субсчет 1 «Выручка».

Формирование стоимости в налоговом учете

В соответствии с требованиями главы 25 НК РФ стоимость имущества, выраженная в иностранной валюте, подлежит пересчету в рубли по официальному курсу Банка России на дату перехода права собственности на это имущество. В дальнейшем сформированная стоимость имущества, несмотря на изменение курса иностранной валюты, остается прежней.

Поэтому в налоговом учете импортера первоначальная стоимость импортного товара формируется по тем же правилам и в тот же момент, как и в бухгалтерском учете: на дату перехода права собственности на товар и по курсу Банка России на эту дату.

У налогоплательщиков, осуществляющих торговую деятельность, расходы текущего месяца подразделяются на прямые и косвенные.

Согласно статье 320 НК РФ, к прямым расходам относятся стоимость покупных товаров, реализованных в данном отчетном (налоговом) периоде, и суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика-покупателя в случае, если эти расходы не включены в цену приобретения этих товаров.

Все остальные расходы, за исключением внереализационных расходов, определяемых в соответствии со статьей 265 НК РФ, осуществленные в текущем месяце, признаются косвенными расходами и уменьшают доходы от реализации текущего месяца.

Иными словами, в налоговом учете покупная стоимость товаров – это контрактная цена, уплачиваемая поставщику . Расходы по доставке товаров до склада налогоплательщика - покупателя в случае, если эти расходы не включены в цену приобретения товаров, являются прямыми расходами, которые подлежат распределению в порядке, изложенном в последних четырех абзацах статьи 320 НК РФ. Согласно этому порядку, сумма прямых (транспортных) расходов, относящаяся к остаткам товаров на складе, распределяется по среднему проценту за текущий месяц с учетом переходящего остатка товаров на начало месяца.

Таким образом, в отличие от правил бухгалтерского учета в первоначальную стоимость импортных товаров для целей налогообложения не включаются также:

- затраты по страхованию товаров (грузов);

- таможенные платежи, уплачиваемые при ввозе импортных товаров на таможенную территорию РФ.

Также в первоначальную стоимость импортных товаров в налоговом учете не включаются, например:

проценты по кредитам или займам, так как сумма процентов по долговым обязательствам любого вида для целей налогообложения включается в состав внереализационных расходов (подп. 2 п. 1 ст. 265 НК РФ);

- суммовые разницы, поскольку они признаются внереализационными доходами (п. 11.1 ст. 250 НК РФ) либо расходами (подп. 5.1 п. 1 ст. 265 НК РФ).

Это в свою очередь свидетельствует о наличии в бухгалтерском учете организации импортера налогооблагаемой временной разницы.

Налогооблагаемая временная разница имеет место тогда, когда в отчетном периоде по какой-либо операции налогооблагаемая прибыль оказывается временно меньше бухгалтерской (п. 12 ПБУ 18/02). Соответственно организация платит в бюджет сумму налога, меньшую, чем величина этого налога, рассчитанная по данным бухгалтерского учета. И у организации появляется обязательство заплатить налог в большей сумме в следующих отчетных периодах, когда сумма налога в налоговом учете на эту величину превысит налог, рассчитанный исходя из бухгалтерской прибыли.

Таким образом, расходы, учитываемые в налоговом учете в отчетном (налоговом) периоде полностью, а в бухгалтерском включаемые в первоначальную стоимость импортного товара, приводят к появлению налогооблагаемой временной разницы.

Если налогооблагаемую временную разницу умножить на ставку налога на прибыль, получим отложенное налоговое обязательство (ОНО) (п. 15 ПБУ 18/02).

Согласно Плану счетов, в учете организации - импортера ОНО отражается по дебету счета 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль» в корреспонденции со счетом 77 «Отложенные налоговые обязательства».

Пример 1 Для покупки импортного товара ООО «Альфа» 6 января 2004 года получило кредит на сумму 5 000 000 руб. В этот же день, конвертировав рубли в валюту, общество произвело 100-процентный авансовый платеж иностранному поставщику.

Процентная ставка по кредиту, полученному на два месяца, составляет 1,5% в месяц. Кредитным договором определено, что проценты уплачиваются ежемесячно. Контрактная стоимость приобретаемого по импорту товара – 150 000 евро. Поставка осуществляется на условиях ИНКОТЕРМС DDU Москва. Момент перехода права собственности в контракте не оговорен. Предположим, товар доставлен в Москву 28 февраля 2004 года. Эта дата проставлена в CMR (товарно-транспортной накладной, используемой при международных перевозках товаров автомобильным транспортом). В этот же день импортером будет оформлена ГТД.

Таможенная пошлина составит 10% от таможенной стоимости товара. Сборы за таможенное оформление составят соответственно в рублях 0,1%, в валюте - 0,05% от таможенной стоимости.

Допустим, курс евро на 28 февраля 2004 года равен 36,4669 руб. (для упрощения примера курсы валют взяты условно). Считаем, что товар будет продан 10 марта 2004 года за 7 670 000 руб. (в том числе НДС (18%) – 1 170 000 руб.).

В соответствии с учетной политикой моментом определения налоговой базы по НДС является день отгрузки товаров.

В бухгалтерском учете ООО «Альфа» формирование первоначальной стоимости товаров будет отражено следующими проводками.

62 903,22 руб. (5 000 000 руб. : 31 дн. х 26 дн. х 1,5%) – начислены проценты по кредиту за январь.

Дебет 60 субсчет «Проценты по кредитам, начисленным при предварительной оплате» Кредит 66 субсчет «Проценты по кредиту, полученному для приобретения импортного товара»

75 000 руб. (5 000 000 руб. х 1,5%) – начислены проценты по кредиту за февраль 2004 года.

При приобретении товара на условиях DDU (пункт назначения) в соответствии с ИНКОТЕРМС переход рисков утраты или повреждения товара происходит в момент его доставки в согласованный сторонами пункт назначения. Следовательно, 28 февраля 2004 года – день, когда к импортеру переходит право собственности на товар. Эту дату бухгалтер ООО «Альфа» может определить по CMR и при расчете стоимости товара применить курс Банка России на 28 февраля 2004 года. В бухгалтерском учёте стоимость товара на дату перехода права собственности будет отражена следующими проводками:

Дебет 41 Кредит 60

5 470 035 руб. (150 000 евро х 36,4669 руб/евро) – отражена стоимость товара на дату, указанную в CMR ;

Дебет 41 Кредит 60 субсчет «Проценты по кредитам, начисленным при предварительной оплате»

137 903,22 руб. (62 903,22 + 75 000) – учтена в первоначальной стоимости товаров сумма процентов по кредиту, начисленных за январь–февраль 2004 года;

Дебет 41 Кредит 76

547 003,5 руб. (150 000 евро х 36,4669 руб/евро х 10%) - учтена сумма таможенной пошлины;

Дебет 41 Кредит 76

5470,03 руб. (150 000 евро х 36,4669 руб/евро х 0,1%) - учтена сумма сбора за таможенное оформление, подлежащего оплате в рублях;

Дебет 41 Кредит 76

2735,02 руб. (150 000 евро х 36,4669 руб/евро х 0,05%) - учтена сумма дополнительного сбора в иностранной валюте за таможенное оформление.

Эта сумма подлежит оплате в иностранной валюте по курсу, действовавшему на дату принятия ГТД к оформлению.

Стоимость импортного товара в бухгалтерском учете составит 6 163 146,77 руб. (5 470 035 + 62 903,22 + 75 000 + 547 003,5 + 5470,03 + 2735,02). Стоимость импортного товара в налоговом учете равна контрактной стоимости товара – 5 470 035 руб.

Таким образом, стоимость товара в бухгалтерском учете больше, чем в налоговом, на 693 111,77 руб. (6 163 146,77 - 5 470 035). Эта разница представляет собой:

- сумму уплаченных процентов по полученному кредиту, который в налоговом учете импортера учитывается в составе внереализационных расходов;

- сумму таможенных платежей (таможенная пошлина, сбор за таможенное оформление, подлежащий оплате в рублях, сумма дополнительного сбора в иностранной валюте за таможенное оформление), которые в налоговом учете включены в состав косвенных расходов.

Поэтому прибыль в налоговом учете будет меньше, чем в бухгалтерском, на сумму, равную 693 111,77 руб. Указанная разница является налогооблагаемой временной разницей (п. 12 ПБУ 18/02), которая приводит к возникновению ОНО:

166 346,82 руб. (693 111,77 руб. х 24%) – отражена сумма ОНО.

Дебет 62 Кредит 90-1

7 670 000 руб. – отражена сумма выручки от продажи товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

1 170 000 руб. – исчислен НДС, причитающийся к уплате в бюджет;

Дебет 90-2 Кредит 41

6 163 146,77 руб. – списана стоимость проданного импортного товара.

Так как в марте товар будет реализован полностью, то в налоговом учете в составе расходов будет учтена первоначальная стоимость товаров, равная 5 470 035 руб., а бухгалтерском учете - 6 163 146,77 руб. Поэтому в марте в налоговом учете прибыль будет на 693 111,77 руб. (6 1163 146,77 - 5 470 035) больше, чем в бухгалтерском. Это означает, что ОНО будет полностью погашено.

Погашение ОНО в бухгалтерском учете будет отражено такой записью:

Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль»

166 346,82 руб. – погашено ОНО.

Конец примера

Таможенная стоимость товара

В соответствии со статьей 318 Таможенного кодекса РФ, введённого в действие с 1 января 2004 года, при ввозе товара на таможенную территорию РФ уплачиваются различные таможенные платежи, в том числе:

ввозная таможенная пошлина;

НДС и акцизы;

таможенные сборы.

Таможенные платежи взимаются, если они установлены в соответствии с российским законодательством (п. 2 ст. 318 ТК РФ).

Таможенные платежи уплачиваются как в рублях, так и в иностранной валюте. При этом пересчет иностранной валюты в рубли производится по курсу Банка России, действующему на день принятия грузовой таможенной декларации таможенным органом (ст. 326 ТК РФ). Все эти расходы могут быть включены в первоначальную стоимость импортного товара в бухгалтерском учете (п. 6 ПБУ 5/01).

Основой для исчисления таможенной пошлины и таможенных сборов является таможенная стоимость товаров (ст. 323 ТК РФ). Таможенная стоимость определяется в соответствии с Законом РФ от 21.05.93 № 5003-1 «О таможенном тарифе» (далее - закон о таможенном тарифе). Она может совпадать или не совпадать с контрактной стоимостью импортируемого товара.

Статьей 18 закона о таможенном тарифе установлены следующие методы определения таможенной стоимости товаров, ввозимых на таможенную территорию РФ:

- по цене сделки с ввозимыми товарами;

- по цене сделки с идентичными товарами;

- по цене сделки с однородными товарами;

- путём вычитания стоимости;

- путём сложения стоимости;

- резервный метод.

Если основной метод не может быть использован, таможня применяет последовательно каждый из перечисленных выше методов. При этом каждый последующий метод применяется, если таможенная стоимость не может быть определена путем использования предыдущего метода.

Бухгалтеру организации-импортера нужно учитывать следующие моменты. Если таможня сочтёт, что стороны занизили в контракте стоимость импортного товара, то она может ее скорректировать. Это право предоставлено таможенному органу статьей 16 закона о таможенном тарифе и статьей 323 ТК РФ. Случается, что декларант не может представить данные, подтверждающие правильность определения заявленной им таможенной стоимости. Либо у таможни есть основания полагать, что представленные декларантом сведения являются недостоверными или недостаточными. В этих случаях таможня может самостоятельно определить таможенную стоимость декларируемого товара.

При определении таможенной стоимости в цену сделки включаются (если они не были ранее в нее включены) следующие расходы:

- по доставке товара до места его ввоза на таможенную территорию РФ;

- по погрузке;

- по выгрузке, перегрузке;

- страховка;

- иные расходы, перечисленные в статье 19 закона о таможенном тарифе.

Фактурная стоимость – это цена товара, определенная во внешнеэкономическом контракте. Она лежит в основе формирования первоначальной стоимости импортируемого товара. Понятие фактурной стоимости товаров приведено в правилах заполнения ГТД, изложенных в инструкции, утверждённой приказом ГТК России от 21.08.03 № 915. Этот документ вступил в силу 1 января 2004 года.

Таможенная стоимость необходима для расчета таможенных платежей.

Пример 2 ЗАО «Бета», осуществляющее деятельность в Москве, приобретает импортный товар, контрактная стоимость которого 200 000 евро.

Поставка осуществляется на условиях ИНКОТЕРМС FOB Амстердам. Момент перехода права собственности в контракте не оговорен. Товар доставлен на борт судна в порту Амстердама 31 января 2004 года, на коносаменте проставлена та же дата.

Стоимость доставки товара морским судном в Санкт-Петербург равна 10 000 евро, расходы по страхованию - 2000 евро. Услуги по доставке товара и страхованию оказаны 10 февраля 2004 года. В этот же день подана таможенная декларация.

Таможня, исходя из таможенной стоимости товара, равной 220 000 евро, начислила таможенную пошлину по ставке 10%; сборы за таможенное оформление в рублях - 0,1 %, в валюте - 0,05 % от таможенной стоимости товара.

Расходы по доставке товара из Санкт-Петербурга в Москву составили 100 300 руб. (в том числе НДС (18%) - 15 300 руб.). С целью упрощения будем полагать, что организация - импортер не имеет остатков товаров, кроме тех, которые она приобретает в рассматриваемом примере.

Товар продан за 5 900 000 руб. (в том числе НДС – 900 000 руб.), причём половина товара продана покупателям 28 февраля, оставшаяся часть – 31 марта 2004 года.

В соответствии с учетной политикой затраты по доставке товаров включаются в их первоначальную стоимость. Моментом определения налоговой базы по НДС является день отгрузки товаров.

В бухгалтерском учете ЗАО «Бета» формирование первоначальной стоимости товаров будет отражено следующим образом.

Дебет 41 Кредит 60

7 293 380 руб. (200 000 евро х 36,4669 руб/евро) - отражена стоимость товара по дате коносамента.

При приобретении товара на условиях FOB (порт отгрузки) в соответствии с ИНКОТЕРМС переход рисков утраты или повреждения товара происходит в момент фактического перехода товара через поручни судна в обозначенном порту отгрузки. Поэтому моментом перехода права собственности на товар к импортеру является 31 января - день погрузки товара на борт судна. Эту дату бухгалтер ЗАО «Бета» определяет по дате коносамента и при расчете стоимости товара применяет курс Банка России на эту же дату.

Включение в первоначальную стоимость товаров расходов по доставке, страховке и таможенных платежей будет отражено такими записями.

Дебет 41 Кредит 76

355 971 руб. (10 000 евро х 35,5971 руб/евро) – отражена сумма доставки товара до Санкт-Петербурга;

Дебет 41 Кредит 76

71 194,20 руб. (2000 евро х 35,5971 руб/евро) – отражена сумма страховки товара;

Дебет 41 Кредит 76

783 136,20 руб. (220 000 евро х 35,5971 руб/евро х 10%) – отражена сумма таможенной пошлины;

Дебет 41 Кредит 76

7831,36 руб. (220 000 евро х 35,5971 руб/евро х 0,1%) – отражена сумма сбора за таможенное оформление, подлежащего оплате в рублях;

Дебет 41 Кредит 76

3915,68 руб. (220 000 евро х 35,5971 руб/евро х 0,05%) – отражена сумма дополнительного сбора в иностранной валюте за таможенное оформление, подлежащего оплате в иностранной валюте;

Дебет 41 Кредит 76

85 000 руб. (100 300 - 15 300) – отражена сумма доставки товара на склад импортера.

Стоимость импортного товара: в бухгалтерском учете составит 8 600 428,44 руб. (7 293 380 + 355 971 + 71 194,20 + 783 136,20 + 7831,36 + 3915,68 + 85 000). В налоговом учете прямыми расходами являются: контрактная стоимость товара – 7 293 380 руб.; транспортные расходы - 440 971 руб. (355 971 + 85 000). Косвенными расходами в налоговом учете являются: расходы на страхование, таможенная пошлина, сборы за таможенное оформление товара, всего на сумму 866 077,44 руб. (71 194,20 + 783 136,20 + 7831,36 + 3915,68).

В бухгалтерском учете при расчете прибыли будет учтена половина первоначальной стоимости товара – 4 300 214,22 руб. (8 600 428,44 руб. : 2). В налоговом учете при расчете налогооблагаемой прибыли учитывается половина стоимости товара по данным налогового учета и половина транспортных расходов, всего на сумму 3 867 175,50 руб. (7 293 380 руб. : 2 + 440 971 руб. : 2). Также в налоговом учете учитываются полностью косвенные расходы на сумму 866 077,44 руб. Таким образом, всего в налоговом учете признается расходами сумма, равная 4 733 252,94 руб. (3 867 175,50 + 866 077,44).

Расходы в налоговом учете больше, чем в бухгалтерском, на 433 038,72 руб. (4 733 252,94 - 4 300 214,22). Следовательно, прибыль в налоговом учете меньше, чем в бухгалтерском, на эту же сумму, которая является налогооблагаемой временной разницей. Произведение этой суммы на ставку налога на прибыль – отложенное налоговое обязательство.

В бухгалтерском учете ЗАО «Бета» отложенное налоговое обязательство отражается такой проводкой:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

103 929,29 руб. (433 038,72 руб. х 24%) – признано в учёте отложенное налоговое обязательство.

В марте при реализации оставшейся части товара его стоимость в бухгалтерском учете составит 4 300 214,22 руб.

В налоговом учете остались только прямые расходы: часть стоимости товара - 3 646 690 руб. (7 293 380 руб. : 2); транспортные расходы, относящиеся к остатку товара, - 220 485,50 руб. (440 971 руб. : 2). Общая сумма прямых расходов будет равна 3 867 175,50 руб. (3 646 690 + 220 485,5)

Расходы, учитываемые при расчете налога на прибыль, в налоговом учете меньше, чем в бухгалтерском, на 433 038,72 руб. (4 300 214,22 - 3 867 175,50). Следовательно, прибыль в налоговом учете больше, чем в бухгалтерском, на эту же сумму. Таким образом, в марте происходит погашение отложенного налогового обязательства, которое отражается в бухгалтерском учёте такой записью:

Потребление электроэнергии без договора: как избежать негативных правовых последствий. Организатор: Высш.школа госаудита МГУ

Похожие статьи

-

Пирог «Шарлотка» с сушеными яблоками Пирожки с сушеными яблоками

Пирог с сушёными яблоками был очень популярен в деревнях. Готовили его обычно в конце зимы и весной, когда убранные на хранение свежие яблоки уже кончались. Пирог с сушёными яблоками очень демократичен - в начинку к яблокам можно...

-

Этногенез и этническая история русских

Русский этнос - крупнейший по численности народ в Российской Федерации. Русские живут также в ближнем зарубежье, США, Канаде, Австралии и ряде европейских стран. Относятся к большой европейской расе. Современная территория расселения...

-

Людмила Петрушевская - Странствия по поводу смерти (сборник)

В этой книге собраны истории, так или иначе связанные с нарушениями закона: иногда человек может просто ошибиться, а иногда – посчитать закон несправедливым. Заглавная повесть сборника «Странствия по поводу смерти» – детектив с элементами...

-

Пирожные Milky Way Ингредиенты для десерта

Милки Вэй – очень вкусный и нежный батончик с нугой, карамелью и шоколадом. Название конфеты весьма оригинальное, в переводе означает «Млечный путь». Попробовав его однажды, навсегда влюбляешься в воздушный батончик, который принес...

-

Как оплатить коммунальные услуги через интернет без комиссии

Оплатить услуги жилищно-коммунального хозяйства без комиссий удастся несколькими способами. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как...

-

Когда я на почте служил ямщиком Когда я на почте служил ямщиком

Когда я на почте служил ямщиком, Был молод, имел я силенку, И крепко же, братцы, в селенье одном Любил я в ту пору девчонку. Сначала не чуял я в девке беду, Потом задурил не на шутку: Куда ни поеду, куда ни пойду, Все к милой сверну на...